クリニック・診療所の

専門税理士サービス

医療法人向け個人医院向け

本業に専念できる環境の構築

経理の手間を省いた税理士サービス

クリニック・診療所の専門税理士サービスは、個人のクリニック・診療所の方、助産院の方、医療法人、医療法人社団の方を対象にした税理士サービスとなります(歯科医院を除く)。また、会計ソフトや税務知識は不要で、経理のお手間を省くことが出来る税理士サービスであり、本業に専念していただくためのプランとなります。

全診療科に対応しており、一般診療、自由診療を行っているクリニック様も対応することが可能です。

また、歯科医院経営の方は「歯科医院の専門税理士顧問サービス」を確認してください。

税理士法人ハンズオンのウェブサイトにお越しいただきまして、誠にありがとうございます。

大変恐縮ではございますが、現在、当サービスプランにおいて、多くのお客様からのご依頼により、新規のお問い合わせやサービス契約の対応が困難な状況となっております。

ご迷惑をおかけいたしまして、心よりお詫び申し上げます。再開まで今しばらくお待ちくださいますよう、何卒お願い申し上げます。

| 税理士顧問料・報酬 | 費用 |

|---|---|

| 月額顧問料 | 49,500円/月 |

| 決算申告料 | 500,000円/年 |

※上記金額は税別のご料金となります。

※月額費用12ヶ月分と決算申告料を足した金額が税理士顧問料・報酬となります。

※税理士顧問料・報酬には記帳代行料等のサービスを含みます。

●個人・医療法人問わず、クリニック(病床20床未満)として事業を営んでいる方

●クリニックとしての売上が事業全体で80%以上を占めること

●月の売上が830万円以下の事業者の方(年間売上1億円程度)

以上の条件にすべて当てはまる方が対象となります。細かいその他の収入がある方や、売上が1億円以上ある場合などは、是非一度ご相談ください。

2店舗以上クリニックを運営されている場合、2店舗目以降は以下のご料金での対応となります。

| 税理士顧問料・報酬 | 費用 |

|---|---|

| 月額顧問料 | 69,000円/月 |

| 決算申告料 | 690,000円/年 |

※上記金額は税別のご料金となります。

※月額費用12ヶ月分と決算申告料を足した金額が税理士顧問料・報酬となります。

※税理士顧問料・報酬には記帳代行料等のサービスを含みます。

●クリニック・診療所の専門税理士サービスにて1店舗目をご契約いただいている方

●クリニックとしての売上が事業全体で80%以上を占めること

以上の条件にすべて当てはまる方が対象となります。

※2店舗目が売上管理・経費管理などの収支が別になっていなければ、2店舗目の費用は不要となります。

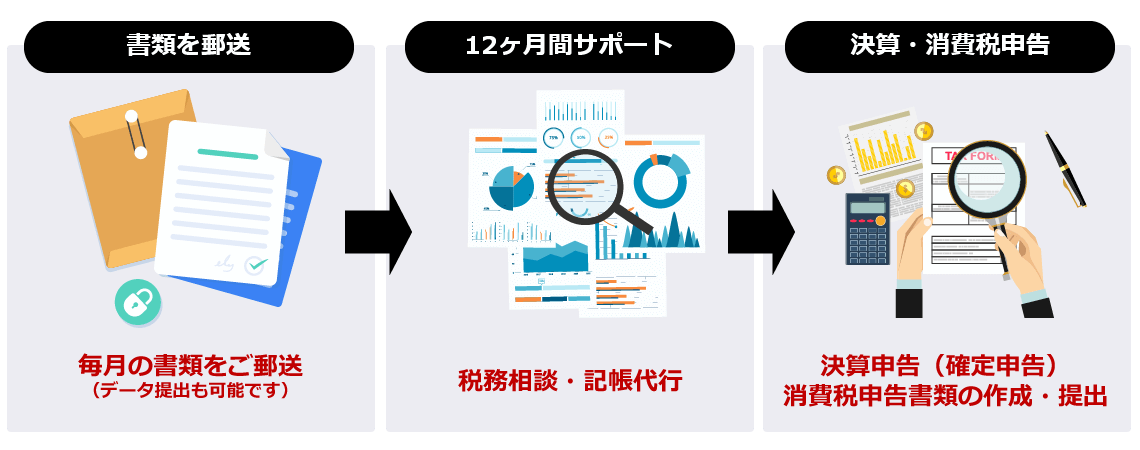

クリニック・診療所の専門税理士サービスは、領収書や売上が分かる書類を毎月郵送いただくだけで、決算申告、消費税申告が完了する、税理士法人ハンズオンの独自の税理士サービスです。クリニックの経営者様用のサービスとなります。

サービスは基本となるため、ご不明点やご要望がございましたらご面談やご相談の際にお伝えください。

※以下のご訪問対応エリア外の場合は、来所でのご面談、又はテレビ会議システム等でのご面談となります。

税理士法人ハンズオンでは、ご訪問での面談が必要な場合を除き、全国対応を行っております。関東・東北・中部・関西などのお客様も豊富で、面談が必要な場合はTV会議システム等を活用しております。

また、税理士法人ハンズオンは、銀座線・JR山手線の神田駅から徒歩3分、都営新宿線の岩本町駅から徒歩2分、秋葉原駅から徒歩7分に事務所がある税理士事務所です。ご来社いいただくことも可能です。

〒101-0041

東京都千代田区神田東松下町18 高正ビル5階

(Google mapで見る)

■本業に専念できる環境の構築

■会計ソフト・知識不要の会計サービス

■お客様とのコミュニケーションを重視

■TV会議システムやチャット・LINEも活用

■サービス業としての取り組み

私たちは、現在に至るまで、顧問先様のご紹介で個人様、法人様をサポートさせていただいております。

すべての顧問先様に満足いただけるように、そして紹介したくなるような税理士法人を目指しております。

経営の悩みや問題を共有いただきながら、会社や事業のご発展と、少しでも本業に専念できる環境を構築していきます。

是非、私たち税理士法人ハンズオンにお任せください。

一部の地域を除いた、東京都・神奈川県・千葉県・埼玉県の企業様・個人様にご訪問させていただくことが可能です。詳細については所在地によって異なるため、一度ご連絡をお願いします。

はい、いつでも変更可能です。

ただし、変更しない方が良いタイミングもあります。

また、今までの税理士がとこまで何を行っていたかを確認し、期の途中であれば、その年の月額費用や決算料をご提案させていただきますので、ご相談ください。

基本的には、毎月の資料をいただきます。(資料を毎月送れないなどのご相談は一度お問い合わせをお願いいたします。)

例えば、8月の資料は9月末までにご提出いただきます。

基本的に、以下のような書類が必要となります。

●ご利用中の通帳のコピー

●領収書、売上が分かる書類

●現金では払った経費の内訳(小口現金)

●従業員の給与台帳など

上記の資料をいただくだけで、会計ソフトへの入力を弊社で行わせていただきます。

また、初回ご面談時に必要な書類も指導させていただきます。

クリニック経営者の方であれば、「租税特別措置法26条」を聞いたことがあるのではないでしょうか。クリニックの税務のワンポイントアドバイスとして、説明いたします。ご存じない方は是非確認してください。

租税特別措置法第26条(以下措置法)とは、年間の保険診療収入が5,000万円以下で、自由診療や雑収入(備品などの販売額)も含めた総収入が7,000万円以下の場合、実際の経費の金額に関わらず、みなしで経費を計上可能で、結果、課税所得の減額ができるというものです。

適用条件としては、

以上の場合に適用でき、経費の金額を概算で申告出来るというものです。

また、概算で経費を計算できる額は保険診療収入の金額によって決まり以下の通りです。

経費があまり多くないクリニックや、開業したばかりで収入を伸ばしていくクリニックにとって、とても大きな節税効果を見込むこともできます。

ただし、みなし経費の対象になるのは保険診療収入のみであり、自由診療収入は対象にはなりません。診療材料などに自由診療で使用したものがある場合、除外することや保険診療分と按分する必要がある点は注意してください。

実際にクリニックが「租税特別措置法26条」を利用した場合、どのような計算になるのか確認してみましょう。

(簡単に計算が出来るように省略した部分があり、実際の税額計算方法とは一部異なるため注意してください)

例えは、年間の保険診療収入が3,000万円、経費総額が1,500万円だった場合(自由診療収入はなし、また所得控除も考えないものとする)を例に見てみましょう。

実際の税額としては、3,000万円-1,500万円=「1,500万円が利益金額」となります。1,500万円(利益金額)×33%-153万6千円=「341万4千円が所得税額」となります。

こちらに、租税特別措置法26条を適用した場合は、以下のようになります。

まず、年間の保険診療収入に対して、みなし経費額を計算します。

みなし経費額の2,150万円を適用し、利益金額を算出します。

利益金額から同じように、所得税額を計算します。

上記の例では、341万4千円が所得税額と比較して、租税特別措置法26条を適用した場合には、131万9千円の所得税額となるため、209万5千円も差が出ることとなり、活用することで節税効果が高いといえます。

租税特別措置法26条について、2つ注意点があります。

それは、「保険診療収入分でしか適用できないこと」と「専従者給与について」です。

租税特別措置法26条は保険診療収入分でのみ適用されるので、自由診療収入の多いクリニック(美容外科等)ではあまり節税効果が見込めないことがあります。

また、保険診療収入が多くても、普段から経費割合の高いクリニックの場合、節税効果が見込めない場合があるため注意が必要です。

クリニックの院長先生の中には、配偶者などに対して専従者給与を支払う場合があります。

その場合でも租税特別措置法26条は適用できますが、年間の売上高や経費、専従者給与の額等の事情を考慮すると、専従者給与は支払わない、もしくは少なくする方が税額的に有利になる場合もあります。

専従者給与で支払うことになる所得税、住民税金額と、措置法を適用して節税できる金額を比較して、どちらが有利になるか検討することが大切です。

大変恐縮ではございますが、現在、当サービスプランにおいて、多くのお客様からのご依頼により、新規のお問い合わせやサービス契約の対応が困難な状況となっております。

ご迷惑をおかけいたしまして、心よりお詫び申し上げます。再開まで今しばらくお待ちくださいますよう、何卒お願い申し上げます。