占い師の税理士専門サービス

確定申告・決算申告

法人向け個人向け

占い師として活動されている個人事業主、法人の方

経理の手間を省いた税理士サービス

占い師の税理士専門サービスは、占い師として活動されている個人事業主の方、法人企業の方を対象とした「税理士法人ハンズオン」独自の税理士サービスです。

会計ソフトや税務知識は不要で、経理のお手間を省くことが出来る税理士サービスであり、本業に専念していただくためのプランとなります。

占い師として確定申告が必要なケースや税務について簡単に説明していきます。

フリーの占い師など、占い師自身が自由に占いの館などで鑑定しているケースがあてはまります。もちろん個人事業主なので「事業所得」として確定申告をしなければなりません。

個人事業主として多額の所得税を納税しているという場合であれば法人成りを検討するのも選択肢の1つです。

また、同時に法人成りする方が給与所得控除を利用できるため、所得税を抑えることができます。

是非「税理士法人ハンズオン」にご相談ください。

法人として活動している場合、個人事業主として活動しているよりも経費として認められる範囲が広がります。

言い方を変えると、個人で使用しているものなのか、法人で使用しているものなのかが明確に判別できるため、経費にしやすいという利点があります。

すでに税理士をご契約されている方も多いと思いますが、是非「税理士法人ハンズオン」にご相談ください。

本業は会社員で給与所得があり、隙間時間を利用して副業占い師をしているという場合も確定申告が必要になるケースがあります。

それは占い師としての所得が年間で20万円を超えた場合です。ここでいう所得とは、「収入-経費=所得」で求められます。

副業の売上が本業を超えてしまうことは、近年よくあり、確定申告が必要な場合や、今後占い師として本格的に活動していく場合などは、是非一度ご相談ください。

歩合制や業務委託契約をしている場合は、個人事業主と同じ扱いです。つまり確定申告が必要になります。

占い師の働き方の特徴として1つの占い事務所だけと契約せず複数と契約することが主流です。

この場合、1か所で48万円の所得を超えなかったとしても複数の事務所との契約で得た所得が48万円を超えていれば、確定申告が必要です。

1つの占い事務所で専属契約しており、給与として報酬を受け取っている場合は、確定申告の必要は在りません。(税理士法人ハンズオンではお手伝いすることがございません。)

珍しいケースではありますが、例えば占い事務所が一般法人であり役員として契約している場合や、事務も兼務している場合、占い事務所が複数の事務所を所有していて、それぞれに出演しているために、給与として報酬を受け取っている場合などがあります。この場合は、会社員が会社で年末調整を受けているように占い事務所で年末調整を受けることになります。

占い師の方の年間の売上に合わせて、3つの最良のプランをご用意しております。

| 税理士顧問料・報酬 | 費用 |

|---|---|

| 月額顧問料 | 通常 14,500円/月 |

| 決算申告料 | 通常 180,000円/年 |

※上記金額は税別のご料金となります。

※月額費用12ヶ月分と決算申告料を足した金額が税理士顧問料・報酬となります。

※税理士顧問料・報酬には記帳代行料等のサービスを含みます。

●個人・法人問わず、占い師として事業、又は副業を営んでいる方

●占い師としての売上が事業全体で80%以上を占めること

●直近3カ月の売上が300万円以下の事業者の方(月の売上100万円程度)

以上の条件にすべて当てはまる方が対象となります。細かいその他の収入がある方は是非一度ご相談ください。

| 税理士顧問料・報酬 | 費用 |

|---|---|

| 月額顧問料 | 通常 19,000円/月 |

| 決算申告料 | 通常 220,000円/年 |

※上記金額は税別のご料金となります。

※月額費用12ヶ月分と決算申告料を足した金額が税理士顧問料・報酬となります。

※税理士顧問料・報酬には記帳代行料等のサービスを含みます。

●個人・法人問わず、占い師として事業、又は副業を営んでいる方

●占い師としての売上が事業全体で80%以上を占めること

●直近3カ月の売上が900万円以下の事業者の方(月の売上300万円程度)

以上の条件にすべて当てはまる方が対象となります。細かいその他の収入がある方は是非一度ご相談ください。

| 税理士顧問料・報酬 | 費用 |

|---|---|

| 月額顧問料 | 通常 25,000円/月 |

| 決算申告料 | 250,000円/年 |

●個人・法人問わず、占い師として事業、又は副業を営んでいる方

●占い師としての売上が事業全体で80%以上を占めること

●直近3カ月の売上が1,250万円以下の事業者の方(月の売上400万円程度)

以上の条件にすべて当てはまる方が対象となります。細かいその他の収入がある方は是非一度ご相談ください。

※ご年商が年間で5,000万円を超える場合も、是非一度ご相談ください。個別でお見積もりさせていただきます。

税理士法人ハンズオンでは、ご訪問での面談が必要な場合を除き、全国対応を行っております。関東・東北・中部・関西などのお客様も豊富で、面談が必要な場合はTV会議システム等を活用しております。

また、税理士法人ハンズオンは、銀座線・JR山手線の神田駅から徒歩3分、都営新宿線の岩本町駅から徒歩2分、秋葉原駅から徒歩7分に事務所がある税理士事務所です。ご来社いいただくことも可能です。

〒101-0041

東京都千代田区神田東松下町18 高正ビル5階

(Google mapで見る)

■本業に専念できる環境の構築

■会計ソフト・知識不要の会計サービス

■お客様とのコミュニケーションを重視

■TV会議システムやチャット・LINEも活用

■サービス業としての取り組み

私たちは、現在に至るまで、顧問先様のご紹介で個人様、法人様をサポートさせていただいております。

すべての顧問先様に満足いただけるように、そして紹介したくなるような税理士法人を目指しております。

経営の悩みや問題を共有いただきながら、会社や事業のご発展と、少しでも本業に専念できる環境を構築していきます。

是非、私たち税理士法人ハンズオンにお任せください。

| 株式会社 設立支援サービス | 総額202,000円 |

|---|---|

| 合同会社(LLC) 設立支援サービス | 総額60,000円 |

占い師の事業としての会社設立は、節税方法にもつながりますが、個人事業主として占い師を続けていくと、そもそも経費として計上できる範囲に限度があります。

例えば、占い師に限らず個人事業主には「厚生費」という概念がないため、法人であれば「厚生費」として処理できるものも、個人事業主であるがゆえにできないということも珍しくありません。

法人であれば、経費は法人が負担し個人が負担することはありませんし、事業として利用した費用は経費として計上することできます。個人の場合は経費として認められる範囲に限りがあるので、同じ占いという業種でも差が出ることがあります。

また、

など、会社設立のご不安や悩みを税理士法人ハンズオンでは、支援・サポートも同時に行うことが可能です。

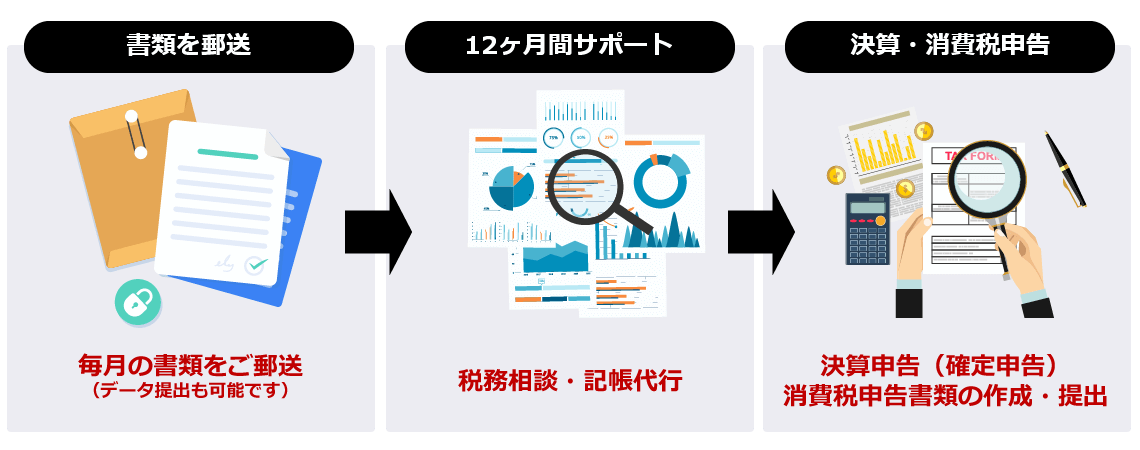

領収書や売上が分かる書類を毎月郵送いただくだけで、決算申告(又は確定申告)、消費税申告が完了する税理士サービスです。

【ご提出いただく資料について】

ご利用いただく、法人様・個人様の業種によって多少異なりますが、以下が記帳代行を行うために必要な資料となります。

■ご利用中の通帳のコピー

■領収書、売上が分かる書類

■現金では払った経費の内訳(小口現金)

上記の資料をいただくだけで、会計ソフトへの入力が不要で確定申告、又は決算申告・消費税申告までお手伝いが可能です。

インボイス制度は、適格請求書の発行または保存により、消費税の仕入額控除を受けるための制度です。

税理士法人ハンズオンの顧問先様(税理士顧問契約を行っている方)に対しては、インボイス制度の申請代行を無料にて行っております。

また、「インボイス制度について良く分からない」「行った方が良いの?」等のご質問も、ご契約後に対応させていただいております。(税理士顧問のご契約前のご質問は受け付けておりません。)

是非、私たちにお任せください。

| 通信費 | ネットを利用した「メール占い」や「チャット占い」をしている場合には通信費がかかります。 この通信費は経費として計上できます。 |

|---|---|

| 水道光熱費 | 占いをしている間だけ事務所を借りているという場合にはその全額が経費として計上できます。 ただし自宅で占いをしているという場合は、家事費といわれるプライベート部分と占い師として活動している事業部分に分けなければなりません。その分ける割合の根拠は、「1日のうちの何時間は占いに専念しているから」など明確な根拠に基づいて按分します。 |

| 家賃 | 占い専用で借りている場合は全額、賃貸で住んでいる自宅で占いをしている場合は、「占いで使用しているのは全体の何㎡」という割合に基づいて按分します。 |

| 教材費用 | 占いの技術向上や、新しく占いの占術の範囲を広げるために購入する書籍や講習にかかる費用は経費として計上できます。 タロットカードを購入したという場合も、ここにあてはまります。 |

| 文房具やパソコン | ペンやノート、占術によってはパソコンを使用してネットにつなげながら星の動きを計算するなど、占いに必要なものや使用しているものが当てはまります。 |

| 交通費 | お客様のところに向かう交通費、占いをしている場所へ向かうための交通費は経費として計上できます。毎日同じ場所へ通っているという場合には定期券を購入することもあります。この定期券も交通費として計上できます。 また、公共交通機関の利用ではなく、自家用車を利用しているという場合は、ガソリン代や駐車場代も按分する必要があります。駐車場代は鑑定で移動したときの時間が市駐車場代については領収書を持って全額経費にできますが、使用していないときに止めている月ぎめ駐車場のような場合は、家事費が含まれるため按分する必要があります。同様に、ガソリン代も家事費が含まれるので按分する必要があります。 |

| 交際費や会議費 | 次の占いの場所を決めるための打ち合わせ費用が当てはまります。 |

| 服飾代 | 占いの種類によっては、衣装が必要になる場合があります。 また、顔を隠すためにベールをかぶるということもあります。この場合の衣装は服飾代として経費に計上できます。 |

経費については、自宅を拠点として鑑定を行うと「家事費と事業にかかわる経費」を明確に按分しなければなりません。

また、その按分も「適当」というわけにはいかず何か根拠が必要です。この根拠となるものがない場合、いくら占いで使用しているといっても税務調査が入った場合に否認される恐れがあるため、保守的に見て経費として計上できないということがおこります。

本来経費で計上できるものを確実に経費とするため、その根拠となる資料は残しておくことをおすすめします。

また同時に、業務日報をつけておくこともお勧めします。

業務日報には「日付」や「売上」のほか鑑定場所や客数など詳細に記録しておくことが可能です。これはのちに証拠資料として役立ちます。この日報に、その日かかった経費の領収書を一緒に添付しておけばその日1日の業務の流れも把握できるので、税務調査が入っても説明することができます。

説明せずとも日報を見せれば一目瞭然です。

はい、問題ございません。

はじめての方にも分かりやすくサービスやご提案を提供させていただくように、スタッフ一同心がけております。

売上の80%以上が占い師関連の売上であれば、他の事業を行っていても問題ありません。

判断できない場合は、一度是非ご相談ください。詳細を確認させていただき、改めてご提案させていただきます。

今年分の確定申告は、当サービスで対応が可能です。

昨年分に関しては、ご対応方法も含めてご相談させていただきますので、なるべくお早めにお問合せ下さい。

基本的に、以下のような書類が必要となります。

●ご利用中の通帳のコピー

●領収書、売上が分かる書類

●現金では払った経費の内訳(小口現金)

上記の資料をいただくだけで、会計ソフトへの入力から確定申告、決算申告、消費税申告を弊所で行わせていただきます。

また、初回ご面談時に必要な書類も指導させていただきます。

はい、もちろん可能です。「占い師の税理士専門サービス」でお手伝いすることが可能です。

申請には事前に税務署へ届出書が必要で、期限が決められているため、お早めにご相談いただけたら幸いです。

また、青色申告者は日々の取引を正規の簿記の原則(一般的には複式簿記)により記し、それに基づいて作成した貸借対照表と損益計算書を作成し、確定申告書に添付して申告期限内に税務署へ提出することで、事業所得金額から55万円(e-Taxで確定申告した場合は65万円)を控除することができます。

※青色申告承認申請書を提出していない場合でも、こちらで提出させていただきます。

特にございません。

ただし、従業員の年末調整、固定資産税(償却資産)の申告、給与計算業務、部門別会計などが該当し、お任せいただく場合は、オプション費用をいただいております。

ご自身で行うかなどのご相談もお問い合わせ時に一緒に行わせていただきます。

一般的に、個人事業主が法人成りを検討するのは所得が800万円を超えたときといわれています。所得800万円を超えると、国民年金や国民健康保険などの社会保険料、住民税、所得税のすべてを考慮した場合、給与所得控除を利用して所得を減らすことで自分の手元に残るお金を増やすことができます。

給与所得控除は基礎控除といわれる48万円以外に、給与所得控除は段階的に控除できる額が決められておりその分をプラスアルファで控除できます。

ただ、法人化するデメリットも占い師としてございますので、まずはご相談いただけたら幸いです。

お問い合わせ内容やご相談内容は

一切外部に漏れることはございません。

税理士は「税理士法:第54条」により税理士の使用人等の秘密を守る義務がございます。

ご安心してお問い合わせ下さい。