不動産賃貸業 専門

税理士サービス

【税理士法人ハンズオン】

法人向け個人向け副業向け

動産賃貸業の不動産オーナー様向けに

賃貸先数に応じて

リーズナブルなプランをご用意!

不動産賃貸業の不動産オーナー様向けに賃貸先数に応じてリーズナブルなプランをご用意しました。

毎月の記帳代行処理から決算・確定申告まではもちろんのこと、決算時には翌期以降の簡易キャッシュ・フロー表を作成しております。また、事業規模が大きくなってきて法人化を考えたい、相続を踏まえて不動産の所有方法を考えたい等の相談も承っております。

税理士法人ハンズオンのウェブサイトにお越しいただきまして、誠にありがとうございます。

大変恐縮ではございますが、現在、当サービスプランにおいて、多くのお客様からのご依頼により、新規のお問い合わせやサービス契約の対応が困難な状況となっております。

ご迷惑をおかけいたしまして、心よりお詫び申し上げます。再開まで今しばらくお待ちくださいますよう、何卒お願い申し上げます。

不動産賃貸業の専門税理士サービスは賃貸先数に応じて4つのプランをご提供しています。

| 税理士顧問料・報酬 | 3室以下 |

|---|---|

| 月額顧問料 | 8,900円/月 |

| 決算申告料 | 98,000円/年 |

※月額費用12ヶ月分が税理士顧問料・報酬となります。

※上記金額は税別のご料金となります。

以下の条件に当てはまる方が対象となります。

●不動産賃貸業を個人事業、又は副業で行っていること

●不動産賃貸が3室以下であること

●事業が不動産賃貸業のみであること

こちらの条件に当てはまらない方は、以下(2)又は(3)のプランが対象となります。また、細かいその他の収入がある方は是非一度ご相談ください。

| 税理士顧問料・報酬 | 10室以下 |

|---|---|

| 月額顧問料 | 15,000円/月 |

| 決算申告料 | 160,000円/年 |

※月額費用12ヶ月分と決算料・確定申告料を足した金額が税理士顧問料・報酬となります。

※上記金額は税別のご料金となります。

●賃貸先数が10室以下

●法人、又は個人の方

●不動産賃貸業以外の収入がないこと

以上の条件にすべて当てはまる方が対象となります。細かいその他の収入がある方は是非一度ご相談ください。

| 税理士顧問料・報酬 | 11室以上~20室以下 |

|---|---|

| 月額顧問料 | 22,000円/月 |

| 決算申告料 | 240,000円/年 |

※月額費用12ヶ月分と決算料・確定申告料を足した金額が税理士顧問料・報酬となります。

※上記金額は税別のご料金となります。

●賃貸先数が11室以上~20室以下の方

●法人、又は個人の方

●不動産賃貸業以外の収入がないこと

以上の条件にすべて当てはまる方が対象となります。細かいその他の収入がある方は是非一度ご相談ください。

| 税理士顧問料・報酬 | 21室以上~30室以下 |

|---|---|

| 月額顧問料 | 29,000円/月 |

| 決算申告料 | 340,000円/年 |

※月額費用12ヶ月分と決算料・確定申告料を足した金額が税理士顧問料・報酬となります。

※上記金額は税別のご料金となります。

●賃貸先数が21室以上、30室以下の方

●法人、又は個人の方が対処となるプランです。

●不動産賃貸業以外の収入がないこと

以上の条件にすべて当てはまる方が対象となります。細かいその他の収入がある方は是非一度ご相談ください。

※31室以上の場合、規模が大きくなるため「税務コンサルティングサービス」でのお手伝いとなります。

一度、是非ご相談ください。

| 株式会社 設立支援サービス | 総額202,000円 |

|---|---|

| 合同会社(LLC) 設立支援サービス | 総額60,000円 |

ご自身で行うより40,000円安く株式会社設立が可能です。また、合同会社(LLC)の設立も行うことが可能で、こちらもご自身で行うより40,000円安く総額60,000円で設立することが出来ます。

※実際の司法書士料金が異なる場合がございます。ご連絡にてご確認ください。

| 比較内容 | 個人名義 | 法人名義 |

| 不動産所得の税率 |  |  |

| 赤字の損失繰越期間 | 3年 | 10年 |

| 不動産売却時の税率 |  5年以下39%、5年超20% |  約35% |

| 売却での損失 |  |  |

法人化のメリット・デメリットに関しては是非、税理士法人ハンズオンにご相談ください。

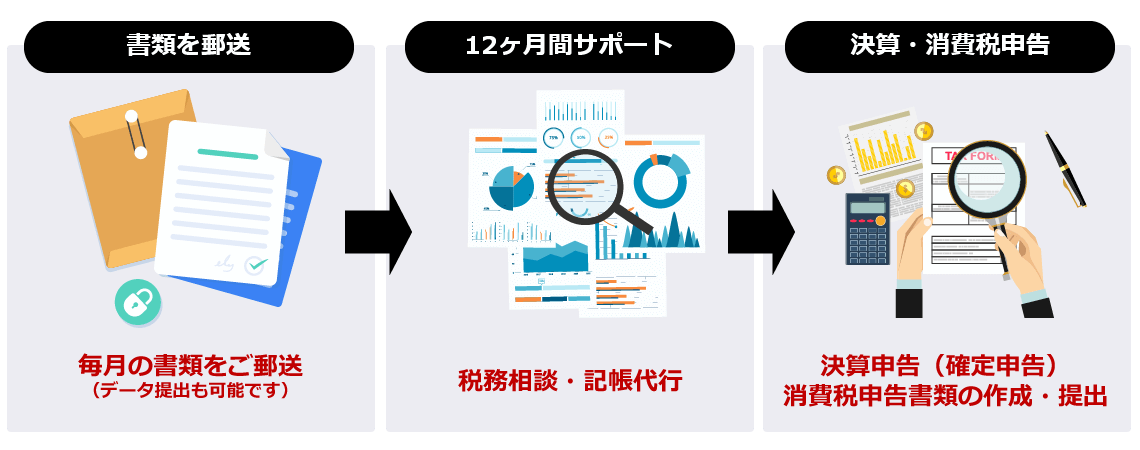

必要な書類をご提出いただくのみで

お手間なく決算申告や確定申告が終了する税理士サービスです。

サービス内容は、どのプランでも同じサービスを受けることが可能で、不動産賃貸業の不動産オーナー様向けの特別サービスプランとなります。具体的には、以下のサービスとなります。

簡易キャッシュ・フロー表を作成・提出いたします。不動産事業のお金の流れが把握することが可能です。

不動産賃貸業は不動産投資によって実際にお金が増えているのか減っているのか見えにくい業種です。

簡易キャッシュ・フロー表によってそのお金の増減を見えやすくし、お客様に不動産事業のお金がどうなっているか把握していただき、借入の早期返済や更なる不動産の購入、将来の修繕計画の立案など経営判断に役立てていただいております。

不動産賃貸業は家賃収入が多いほどメリットがあると思われがちですが、毎年発生する税金も高くなるため注意も必要です。不動産賃貸業ならではの節税対策方法が存在しお客様に合った対策をご提案いたします。

また、特に個人が所有する不動産を法人として買い取り、所有する場合、家賃収入や地代収入が全て法人のものになるため、大きな節税効果が見込むことも可能となります。

【ご提出いただく資料について】

ご利用いただく、法人様・個人様の業種によって多少異なりますが、以下が記帳代行を行うために必要な資料となります。

■ご利用中の通帳のコピー

■領収書、売上が分かる書類

■現金では払った経費の内訳(小口現金)

上記の資料をいただくだけで、会計ソフトへの入力が不要で確定申告、又は決算申告・消費税申告までお手伝いが可能です。

インボイス制度は、適格請求書の発行または保存により、消費税の仕入額控除を受けるための制度です。

税理士法人ハンズオンの顧問先様(税理士顧問契約を行っている方)に対しては、インボイス制度の申請代行を無料にて行っております。

また、「インボイス制度について良く分からない」「行った方が良いの?」等のご質問も、ご契約後に対応させていただいております。(税理士顧問のご契約前のご質問は受け付けておりません。)

是非、私たちにお任せください。

ご契約前の相談や、ご契約に関してのサービス説明やその他事業に関するご相談は無料で行わせていただいております。お気軽にご相談ください。

また、サービスの流れやご提出いただく書類などはご契約後に初回カンファレンスとして説明させていただきます。

経費の種類を知りたい方は『不動産賃貸業で認められている経費の種類とは?「事業規模Aさんの事例」』のブログも合わせてご確認ください。

税理士法人ハンズオンでは、ご訪問での面談が必要な場合を除き、全国対応を行っております。関東・東北・中部・関西などのお客様も豊富で、面談が必要な場合はTV会議システム等を活用しております。

また、税理士法人ハンズオンは、銀座線・JR山手線の神田駅から徒歩3分、都営新宿線の岩本町駅から徒歩2分、秋葉原駅から徒歩7分に事務所がある税理士事務所です。ご来社いいただくことも可能です。

〒101-0041

東京都千代田区神田東松下町18 高正ビル5階

(Google mapで見る)

■本業に専念できる環境の構築

■会計ソフト・知識不要の会計サービス

■お客様とのコミュニケーションを重視

■TV会議システムやチャット・LINEも活用

■サービス業としての取り組み

私たちは、現在に至るまで、顧問先様のご紹介で個人様、法人様をサポートさせていただいております。

すべての顧問先様に満足いただけるように、そして紹介したくなるような税理士法人を目指しております。

経営の悩みや問題を共有いただきながら、会社や事業のご発展と、少しでも本業に専念できる環境を構築していきます。

是非、私たち税理士法人ハンズオンにお任せください。

■本業に専念できる環境の構築

■会計ソフト・知識不要の会計サービス

■お客様とのコミュニケーションを重視

■TV会議システムやチャット・LINEも活用

■サービス業としての取り組み

私たちは、現在に至るまで、顧問先様のご紹介で個人様、法人様をサポートさせていただいております。

すべての顧問先様に満足いただけるように、そして紹介したくなるような税理士法人を目指しております。

経営の悩みや問題を共有いただきながら、会社や事業のご発展と、少しでも本業に専念できる環境を構築していきます。

是非、私たち税理士法人ハンズオンにお任せください。

不動産賃貸業において相続税対策で考えておくべきことのワンポイントをご紹介していきます。

税理士法人ハンズオンにお任せいただければ、ご相談を行った後、個別具体的なご提案をさせていただきます。

例えば、所有している賃貸不動産が毎年生み出すキャッシュが500万円だったとします。

これに対してその不動産に係る相続税額が5,000万円だったとすると、その不動産の稼ぎで相続税を払うためには10年間(5,000万円÷500万円)はその不動産の稼ぎには手を付けられない計算となります。

この様に相続を挟んでも不動産を保有し続けるためには、NOIなどの不動産の指標だけでなく相続税に対してどれ位稼いでいるか、についても考えておく必要があります。

相続時精算課税制度の利用や不動産を法人に移した後にその法人の株式を贈与や売却する(株式の次世代への移転)ことによって一気に次世代に移してしまう方法です。

「相続時精算課税制度」とは、受贈者が2,500万円まで贈与税を納めずに贈与を受けることができ、贈与者が亡くなった時にその贈与財産の贈与時の価額と相続財産の価額とを合計した金額から相続税額を計算し、一括して相続税として納税する制度です。

不動産の相場を見て時価が下落している局面で実行できると、より効果的です。

借金をして賃貸不動産を購入すると相続税が下がるケースが多く、古くからある相続税対策の王道とも言える手法です。

ただし、近年ではタワーマンションを利用する行き過ぎた節税が問題視されたことをキッカケに、相続税評価額と時価の乖離が著しく大きい不動産の相続税について、相続税評価額が否認されるケースが出てきています。

賃貸不動産の購入は相続税対策には依然として効果的な手法ではありますが、購入に際してはより詳細な検討が必要になってきたと言えます。

不動産賃貸業の専門税理士サービスについて、利用者の方からいただく良くある質問をまとめています。

また、ご不明点はお気軽にご相談ください。

はい、無料でご相談することが可能です。

お電話、メール、ご来社でのご相談などの対応が可能です。まずはお電話・お問い合わせフォームからご相談ください。

基本的に、以下のような書類が必要となります。

●ご利用中の通帳のコピー

●領収書、売上が分かる書類

●現金では払った経費の内訳(小口現金)

上記の資料をいただくだけで、会計ソフトへの入力を弊社で行わせていただきます。

また、初回ご面談時に必要な書類も指導させていただきます。

各不動産オーナーの方によって経費は異なります。

ご面談時に、不動産購入時や、賃貸中の経費についてはアドバイスをさせていただきますし、月々の無料相談でもご回答いたします。

また、一般的に不動産購入時には不動産取得税や法務局への登記費用や仲介手数料など複数の経費が発生します。

●個人事業の方:11月末まで

●法人の方:決算月の1ヶ月前まで

上記の期間でご相談いただければ、その年の確定申告や決算申告をお任せいただくことが可能です。

時期を過ぎてしまった方でも対応できる場合がございますので、まずは早めにご相談ください。

基本的にすべての会計ソフトに対応しており、今まで利用されていた方は一度ご相談ください。

また、不動産賃貸業の専門税理士サービスは、記帳代行がサービス内容に組み込まれているため、お客様が会計ソフトに入力することはございません。手間なく決算申告・確定申告を完了することが可能です。

他の税理士をご利用中の場合は、いつでも切り替えていただくことが可能です。

今まで記帳されている場合は、一度記帳内容を確認させていただき、その年のご料金を提案させていただきます。

また、一切記帳されていない場合は、12ヶ月分の月額費用が掛かります。

不動産賃貸業の専門税理士サービスは、不動産賃貸業のみを行っている方へのサービスとなります。

そのため、他の事業もある方は「経理を楽に!手間なくできる税理士顧問サービス」をご検討ください。

また、どのサービスを選択して良いか分からない方は、是非一度ご相談ください。

はい、他のプランよりも不動産賃貸業のみを行っている方へのサービスとなるため、お得となります。

ご不明点はご相談いただけたら幸いです。

大変恐縮ではございますが、現在、当サービスプランにおいて、多くのお客様からのご依頼により、新規のお問い合わせやサービス契約の対応が困難な状況となっております。

ご迷惑をおかけいたしまして、心よりお詫び申し上げます。再開まで今しばらくお待ちくださいますよう、何卒お願い申し上げます。